2018年報稅季即將開始,

你真的知道怎麼報稅么?

每年的7月1日至10月31日

為澳洲的法定報稅季,無論是留學生還是上班族

只要你在澳洲工作,都需要向澳洲稅局ATO

申報上一財年的個人收入稅

個人自主報稅的須在10月31日前完成

委託會計師報稅可以延長到次年3月31日

那麼大家真的知道如何報稅么?

你知道很多相關費用可以抵稅么?

今天,我們為大家

整理了2018年最新的報稅信息

以便大家能夠做到報稅心中有數

1.報稅需要了解這些基本信息

如果你是報稅小白,或者對報稅一知半解,那麼在報稅之前你需要了解一些專業辭彙,以便對報稅有一定的認知。

根據個人年收入的計算周期,澳洲的報稅時間是每年的7月1日到第二年的6月30日。因此,交稅是按照這個時間周期來進行計算的(並非自然年的1月到12月)。商家之所以會在5、6月的時候進行財年促銷,也正是因為這個原因。

2.稅號和企業號

在澳洲工作之前,每個人都需要註冊自己的合法稅號Tax File Number(TFN)。如果不是僱傭形式而是合同形式的工作模式,需要註冊企業稅號Australian Business Number(ABN)。

通常來說,僱傭形式的員工公司會需要你提供TFN進行繳稅。如果是Contractor合同制或者是Casual的員工,就需要提供ABN了。

3.澳洲稅務居民

首先要明確一個概念,澳洲稅務居民並不等同於澳洲公民。澳洲稅務居民是從稅務角度界定權利和義務的,跟你是否是澳洲永久居民和公民沒有直接聯繫。只要你屬於澳洲稅務居民的範疇,無論收入所得來自澳洲境內或者是境外,都需要向澳大利亞稅務局(ATO)報稅。

如何界定澳洲稅務居民?一般來說,個人居住在澳洲境內或在澳洲居住滿183天以上的人,就會被認定為澳洲稅務居民,此時稅務居民就負有納稅義務。

因此,無論任何國籍,只要滿足這個要求就需要納稅。特別值得注意的是,留學生雖然在澳洲的主要任務是學習,但是同樣會被認定為稅務居民。

4.主要報稅種類

- 個人所得稅

個人所得稅是根據年收入進行申報的。澳洲的稅率是採用階梯制的,稅率從19%-47%不等。掙得越多,繳越多。

- 企業繳納工資稅額

工資稅額為澳洲州政府徵收的稅金,按照工資基數由公司繳納,而不從員工工資中扣繳。各州政府收取的稅率有所不同。當然,申報收入的時候,也可以申請稅務減免。

- 資產增殖稅

資產增殖稅簡稱為CGT,澳洲有房一族都需要了解這個稅種。資產增值全額或部分(根據物業持有時間)計入納稅人當財年個人收入中,計算具體納稅額。澳洲公民需要申報在全球擁有的的物業增值,而外國人則只需要申報澳大利亞的物業稅。

5.準備報稅材料

報稅的材料形式是多樣化的,並不僅僅是一張工資單這麼簡單,一般來說報稅包括以下的材料:

- 公司給你的稅單Group Certificate或去年稅務記錄tax return orassessment notice

- 工資單

- 其他所有收入記錄,如退休金、福利金、賣出股票、收進租金

- 所有和工作、生意、理財投資有關的支出憑證(收據、發票、機票、賬單、私人醫保編號、配偶和孩子的收支文件、有效便條等)

- 公司或小生意的賬本明細冊

注意:包括銀行存款利息、股利、租金,和養老金、救濟金等政府補貼都是需要向ATO申報的。

6.可以抵稅的開銷

其實,很多工作中產生的開銷

是可以用於抵稅的

大家需要清楚的了解這些

工作生產相關聯:電腦、手機、印表機或其他電子設備,工作服,甚至部分手提包、防晒霜和墨鏡(針對太陽下工作的人)都可以申報。

年營業額小於1000萬澳幣的小企業主:每年的6月30日前購買價值為$20,000以下的企業所需用品,可用於抵稅。

在家辦公的創業者或個體經營戶:此類人群的報稅名目非常多,例如辦公用的桌椅、汽車油費、手機、網路賬單、一定比例的房租等等。

無論如何,報稅需要遵循以下三條準則:

- 1. 必須屬與工作或業務相關

- 2. 必須保證之前沒有報銷過

- 3. 留下Receipt或其他記錄作為證明

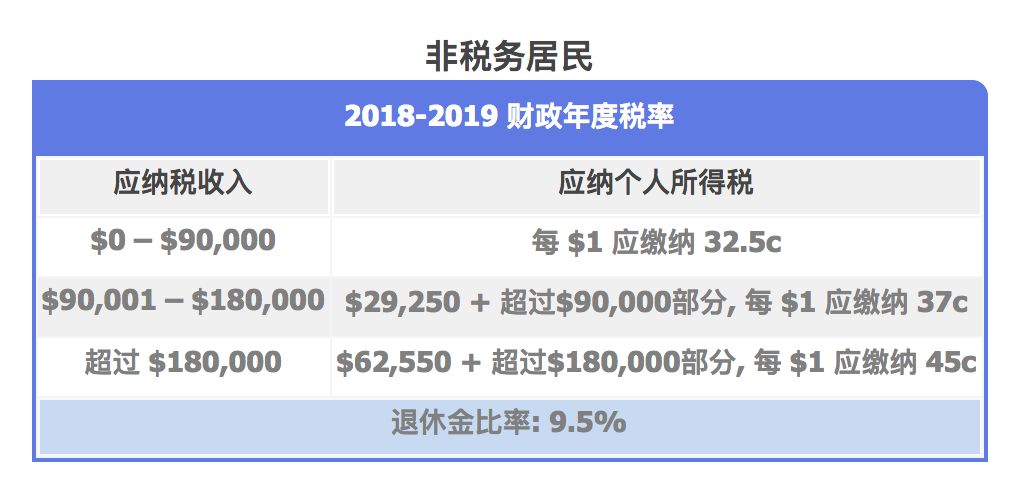

7.如何計算個人所得稅

澳洲採用的是階梯制稅率

根據現有的政策最低為19%

最高為37%,具體參見下圖

?

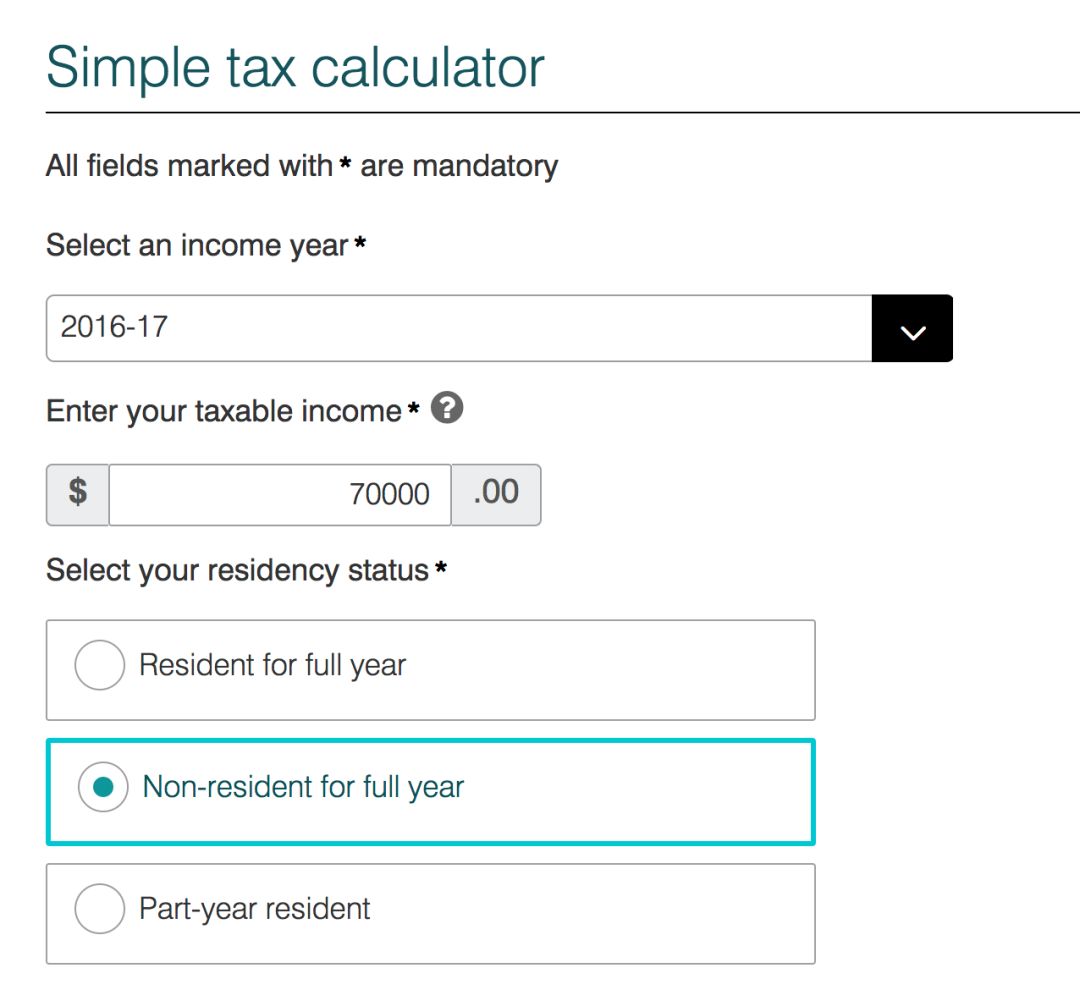

算不出來怎麼辦?

很簡單,登錄ATO官網提供的

「在線計算器」就可以了

?

https://www.ato.gov.au/Calculators-and-tools/Host/?anchor=STC&anchor=STC#STC

假設你是澳洲稅務局民,年薪7萬

報稅的財年是2016-17

只需要這樣填寫就可以了

?

不過這個方法沒有把

助學貸款、Medicare Levy等計入

所以如果你不僅僅是單純的工資

那就需要找專業會計諮詢了

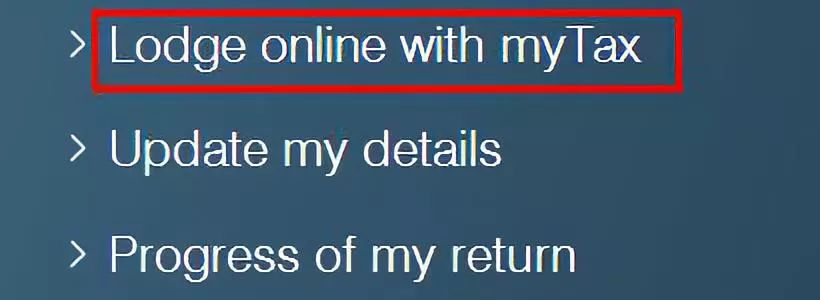

8.線上DIY自助報稅

如果大家並不想請會計,希望嘗試自助報稅,小編在此給大家準備了自助報稅攻略,一步一步跟著操作,你自己也能夠完成報稅工作。

?登錄ATO官網(ato.gov.au)

? Individuals

?點擊Lodge online with myTax

?自助報稅開始

自助在線報稅流程

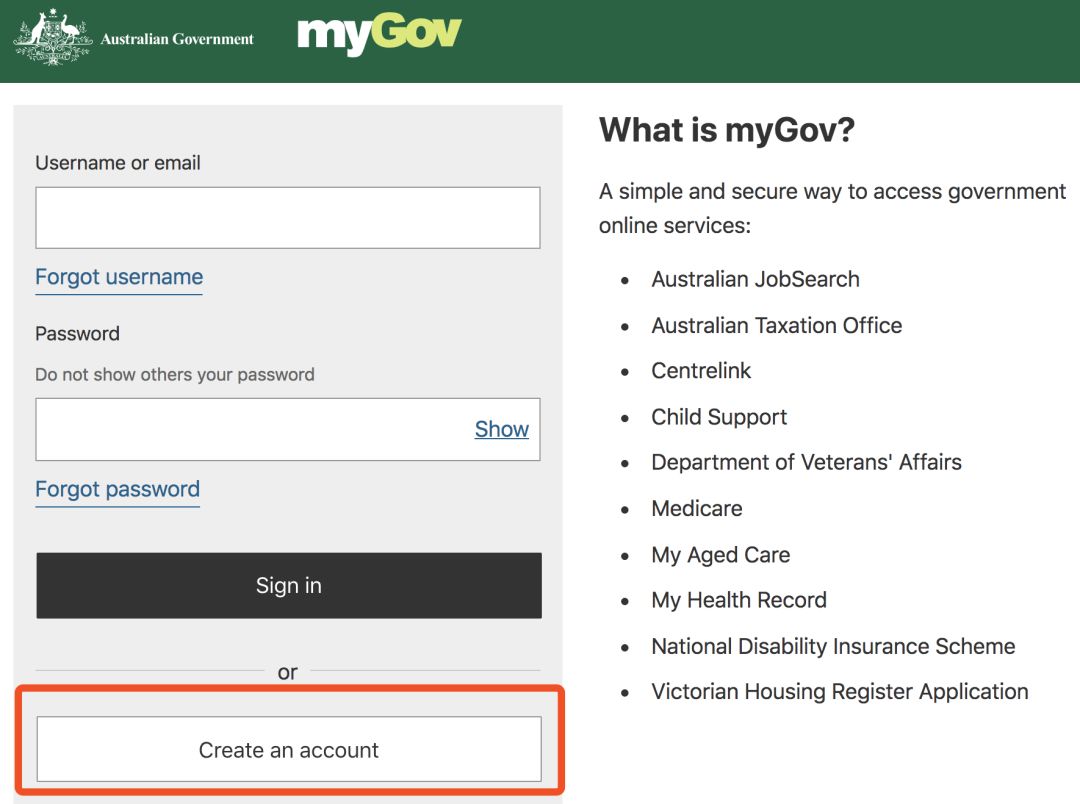

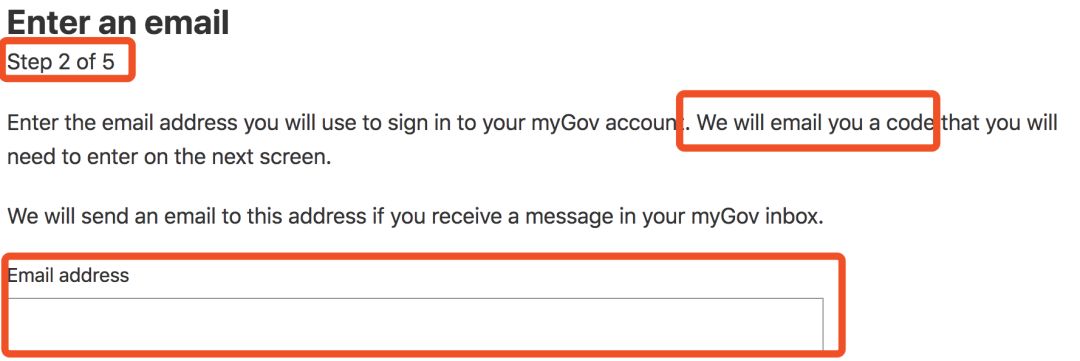

一、註冊MyGov賬戶

報稅前,你需要在ATO網站

註冊一個myGov賬戶

輸入常用郵箱地址

並對賬戶進行有效設置

註冊成功就可以登錄了

點擊Services

?

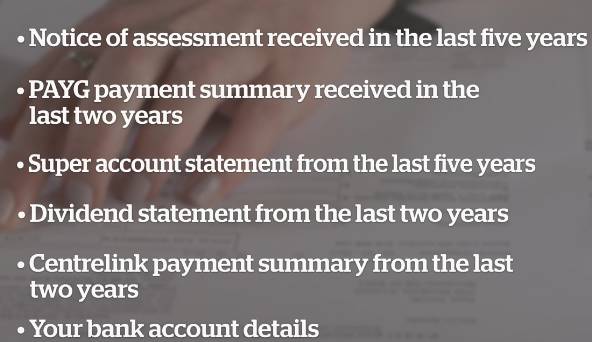

按照指示步驟填好資料

還會要求填寫銀行信息、退休金

notice of assessment等信息

申請ATO賬號所需資料

1. 銀行BSB Number, Account Number, Account Name

2. 退休金公司ABN,退休金Superanuation帳戶

3. 如果去年有退稅,會收到一個Notice of Assessment,也需要準備好

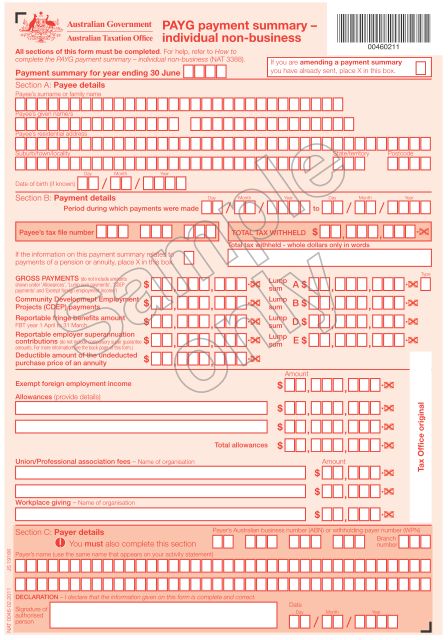

4. 如果是第一次報稅,ATO會要你提供如PAYG Summary上的全年稅前工資

5. 如果有配偶(包括同居對象),可能需要填寫他們的信息

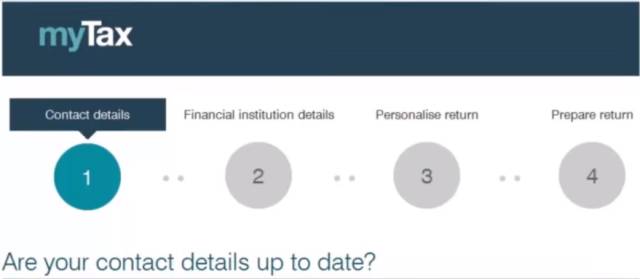

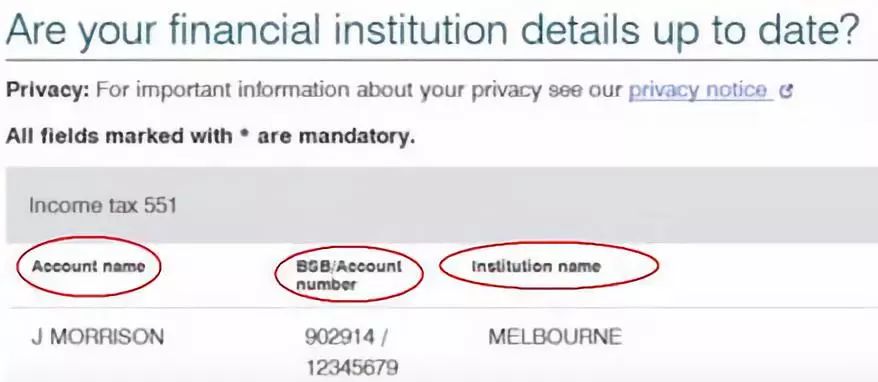

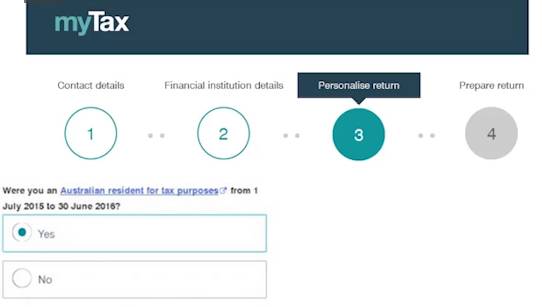

二、進入MyTax操作報稅

進入ATO服務之後

直接點擊”Lodge my Tax”

Lodge之後,你會看到如圖下

一共四個步驟

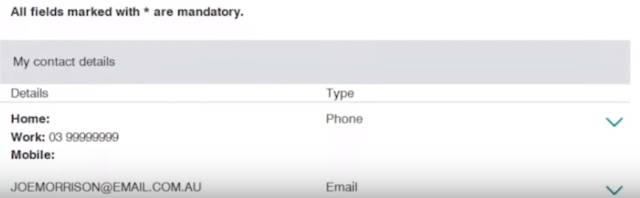

1、填寫基本信息

2、填寫退稅銀行賬號

3、核實是否為「澳洲稅務居民」

完成以上步驟之後

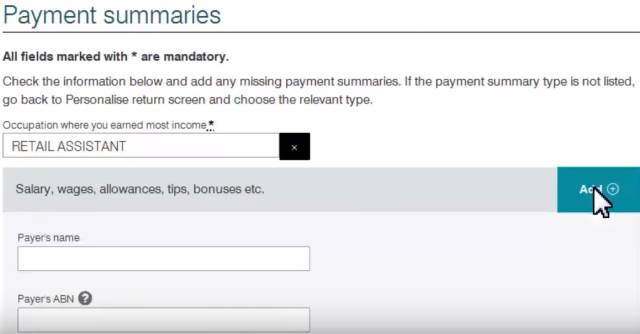

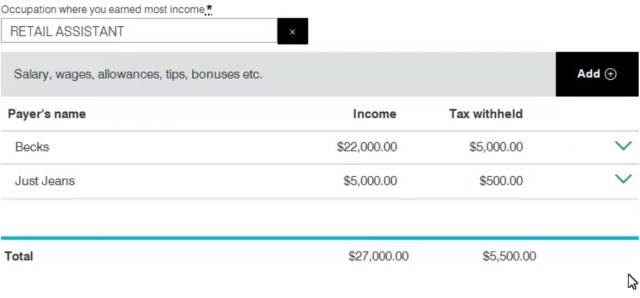

你會看到收入清單和扣除金額申報的表格

如果僱主沒有上傳你的收入部分

也可以自己根據Pay Slip輸入

或者聯繫僱主儘快上傳

如果不止為一個僱主服務

所有收入清單都需要錄入

輸入後會看到不同僱主的

Payment Summary

這裡需要注意

Payment summary裡面會有

「Super lump sum」養老金的選項

如果不是永久離開澳洲

就不需要對其進行選擇

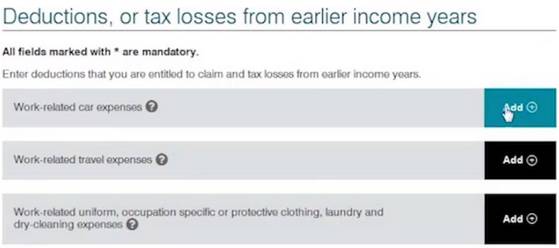

接下來就會進入稅務減免模塊了

根據目前規定

每筆小於300澳元的支出

不需要提供輔助證明

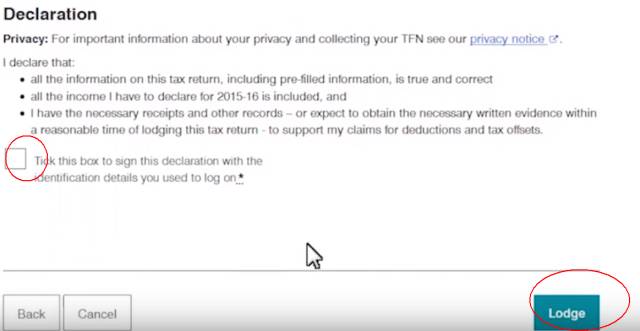

4、檢查並確認信息

由於提交後無法修改

需要慎重填寫和核對之後

再進行提交

提交之後就只需要等待審核通過了

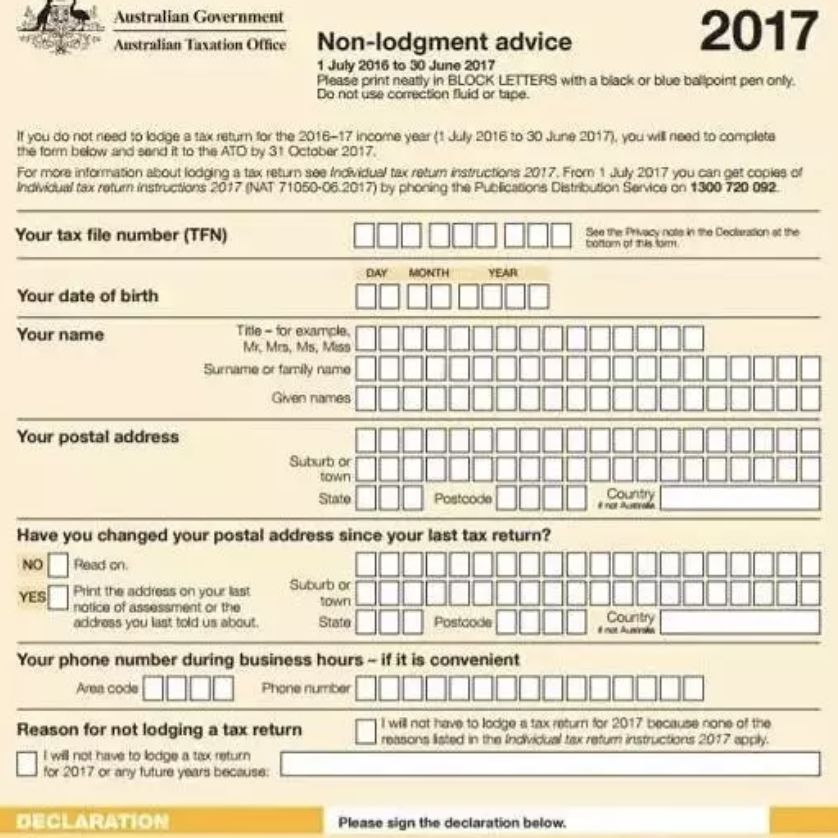

需要提醒大家

如果年收入為零或者年收入低於$18, 200的

需要遞交一份「無收入申明表」

(Non-Logdment Advice)

千萬不要疏忽這一步

?

5、如何合理合法避稅

大家千萬不要小看合法合理避稅

如果能夠用科學方法操作

可以為自己省下不少的錢

聘請專業會計

如果你不僅僅只是一個公司職員,擁有有房產、公司等多種收入來源,儘可能不要自己報稅,找一個專業會計師來解決這些問題。因為會計師不但可以幫助打理稅務問題,還可以幫助回答稅務局的問詢。

學習和日常工作抵稅

在澳洲,當你的工作需要學習新技能的時候,如果不是公司出錢,是你自己出錢的,這個學費(包括書本費、參加講座的車費等)是可以用於抵稅的。

因為加班產生的餐費、誤車費等,如果能夠提供有效的相關證明,也是可以在合理範圍內省稅的。

家庭辦公抵稅

前文我們已經提到了,創業或者小公司在家辦公的,可以扣除與其相關的房屋費用,一般是按照所使用空間占房屋比例的租金、手機賬單、電子產品等等。

以舊換新(Trade-in)形式購買的辦公用品,金額低於$300澳幣的費用可直接抵稅,高於300澳幣則需進行折舊處理計算

負扣稅

如果維持投資物業的支出(現金和非現金)超過了你的投資收益(房租等),所帶來的負的應稅收入,被稱為負扣稅。換句話說,投資房產的的虧損部分被稱為負扣稅。

負嚮應稅收入可以抵減其他來源的正嚮應稅收入,例如,工資收入(Salary/Wage),資本利得(CapitalGain)等,以此降低應稅收入,最終達到減稅的目的。具體的負扣稅內容需要依據個人的case來進行操作,建議大家諮詢會計師進行處理。

給大家舉一個來自澳洲房產網的例子:

王女士,擁有在澳長期居留身份, 澳洲稅務公民,2013財政年度其工資收入為$80,000, 在悉尼王女士擁有一套價值$66,5000的投資物業,其物業收支情況如下:

收入: 租金 :$640/周,$640×52=$33,280/年

支出:

1)物業管理費(Body corporate feesand charges):$4800/年

2)銀行利息(Interest on Land):$26,600/年(貸款80%,還貸利率5%/年)

3)市政費(Council rates)+水費(Water Rates): $2,500/年

4)屋內設施折舊(Deductions fordecline in value)+建築結構折舊(Capital worksdeductions):$9,000/年

5)修理和維護費用(Repairs andmaintenance):$300/年

6)物業管理中介費(Property agent feesor commission):$1830/年 支出總計:$45,030/年 凈投資收益:$33,280-$45,030 =-$11,750(負扣稅) 應稅收入:$80,000-$11,750=$68,250 應繳稅款: $14,752

根據上例,我們把支出進行細分:

1)非現金支出:折舊=$9,000

2)現金支出:物業費+還貸利息+市政費+水費+維護費+中介費=$36,030

那麼凈現金收益實際為:$33,280-$36,030=-$2,750,意思是,王女士為維護這個投資物業的實際花費是$2,750。 如果王女士沒有這個投資物業,她的$80,000應稅收入所需繳的稅款為$18,747,比有投資物業多交稅$3,995。

經此對比,擁有投資物業的王女士可以合理節稅 $3,995,扣除維護投資物業的$2,750, 王女士通過負扣稅可以獲得$1,245的稅務利益。

夫妻之間避稅

如果夫妻收入之間呈現出一高一低的狀態,高收入的一方可以為低收入一方購買配偶退休金,最高可以獲得$540的稅務優惠。

除此之外,可以把本來雙方聯名擁有的房產改為高收入方佔比高,或高收入方支付家務工資給低方(要有書面憑證、真實有效)。這樣的話,達到降低高方稅率來獲得更多的收益。

成立家庭信託基金

成立一個自家成員組成的信託基金。當產生收益時,可以通過資金分流來將所得稅最小化或者甚至零化,便於讓所有家庭成員合理地使用他們的所得稅免稅門檻。

這種信託基金特別適合生意經營者,這樣可以把生意所帶來的營利分攤給每個家庭成員。

看到這裡大家應該對於

接下來到來的報稅季有了充分了解

以上內容儘管已經是最新信息的匯總

但是具體的操作還是需要大家

諮詢專業的會計或者上網實操

在此,預祝大家報稅季順順利利

來年紅紅火火發大財

來源:悉尼星尚