(澳洲生活網)全球稅務賬戶申報標準法案(簡稱CSR)已於2017年1月1日起正式生效。

受美國政府《海外賬戶稅收合規法案》(FATCA)的啟發,2014年7月經濟合作與發展組織(OECD)和G20組織發布了《金融賬戶涉稅信息自動交換標準》和多邊管轄權協議(MCAA),旨在維護誠信的稅收體制。這個系統也稱為共同報告標準(CRS)。

2017年1月1日,中國境內金融機構正式開始識別在本機構開立的非居民個人和企業賬戶,將賬戶相關信息收集並送報至國家稅務總局,由國家稅務總局定期與其它國家(或地區)稅務主管當局相互交換信息。而加入信息交換系統的國家與地區也會將涉及中國稅收居民的海外金融信息同中國進行交換。

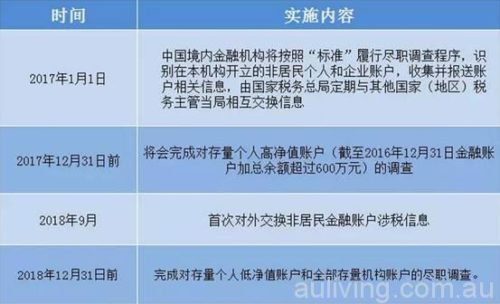

信息交換的對應順序為:2017年1月1日對新開立的個人和機構賬戶開展盡職調查;2017年12月31日前,完成對存量個人高凈值賬戶的盡職調查。在這裡,高凈值賬戶的定義是個人金融賬戶加總餘額超過600萬元;2018年9月,中國將與世界上包括澳洲在內的100個國家或地區的政府進行共同申報準則下的金融賬戶涉稅信息的第一次自動交換;2018年12月31日,完成對存量個人低凈值賬戶和全部存量機構賬戶的盡職調查。

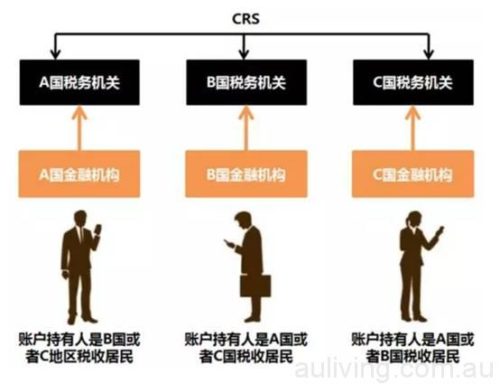

那如何交換呢?

首先由一國或地區的金融機構通過盡職調查程序調查識別另一國或地區稅收居民個人或企業在該機構開立的賬戶,按年向金融機構所在國或地區的主管部門上報賬戶的名稱、納稅人識別號、地址、賬號、餘額、利息、股息以及出售金融資產的收入等信息,再由該國或地區稅務主管當局與賬戶持有人的居民國稅務主管當局開展信息交換,最終實現各種或各地區對跨境稅源的有效監管。

上面提到了「自動交換」,也就是說,各國賬戶信息將「自動交換」。這是什麼意思呢?其實在CRS之前,中國也同超過100個國家與地區簽署了雙邊稅收協定,但這些協定主要是為了避免雙重徵稅,而且成本高、效率低、效果差。伴隨著互聯網科技革命帶來的信息化,藉助於金融賬戶信息的大數據對跨境跨境交易行為進行信息採集已經變為可能。根據AEOI的標準,CRS將是自動的、無需提供理由的信息交換,即簽署國家與地區之間通過信息平台自動向相關方提供金融賬戶交易信息。

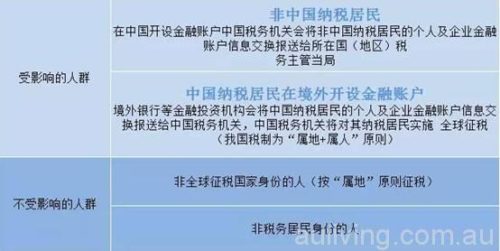

如此一來,我們這些海外人士必定會受到或多或少的影響。CRS的目的是要將本國非稅務居民的信息交換給其對應國家。稅收居民並不同於移民上的永居或公民。即便您不是澳洲公民,也沒有PR,也並不意味著您不是澳洲稅務居民。同理,即使您是中華人民共和國的公民,也不一定意味著您是中國的稅收居民。對於中澳稅務居民的概念,兩國各有不同,詳細判定起來非常複雜。

根據《中華人民共和國個人所得稅法》,中國個人稅收居民分兩類情況:一類是在中國境內有住所的中國國民和額外橋國民屬於中國稅收居民,但具有中國國籍,卻並未在大陸定居,而是僑居海外的華僑和居住在香港、澳門、台灣的同胞除外;二是在中國境內居住,且在一個納稅年度內一次離境不超過30天,或多次離境累積不超過90天的外國人、海外華僑和香港、澳門、台灣同胞也屬於中國稅收居民。

而澳洲稅務局對澳洲稅務居民的主要定義有四條:

1. 稅務居民主要是指居住在澳洲的人,

2. 此人在澳洲有住宅,並且他/她不是常住或者永久居住在澳洲以外的地方。比如,一個人去其他國家旅遊,甚至延長了假期,除非這個人在澳洲以外的國家有個永久的住所並且旅遊停留的時間超過了在澳洲停留的時間,否則這個人始終被認為是澳洲稅務居民。

3. 一個在澳洲居住的人如果居住超過半年(183天),這個人就被認為是澳洲稅務居民, 除非稅務專員認為以下情況導致他/她被認為是非澳洲稅務居民:

·此人在澳洲以外的國家有常住住所(這裡強調的是「常住」而非永久的住所)

·他/她沒有在澳洲長期逗留的意圖

·183天的界限通常是檢驗那些進入澳洲的外籍人員,通常也會測試一些來澳探親度假者或短期旅行者。超過(183天)半年的人,比如留學生,就被認為是澳洲稅務居民。

4.澳洲公共部門養老金計劃的會員,或者符合資格的僱員,無論他們居住在哪裡,這些人都被認為是澳洲稅務居民。這個測試適用於在海外工作的澳洲聯邦政府員工(無論他們在何地就業)。

如不符合以上四種情況,則為非澳洲稅務居民。

根據兩國對稅務居民的定義,可以看出,您要麼是中國的稅收居民,要麼就是澳洲稅務居民,兩者皆非的情況並不太常見。所以CRS進入運行階段,也就意味著我們再也不會像以前一樣,在國內擁有大量存款卻無法讓ATO掌握。

CRS之下被交換信息的賬戶種類包括:

- 存款賬戶

- 託管賬戶

- 現金值保險合約

- 年金合約

- 持有金融機構的股權或債券權益

CRS下被交換信息主要包括:

- 賬戶的基本信息,如賬戶擁有人姓名、出生日期、稅收居住地

- 賬戶餘額

- 賬戶收入

- 賬戶的年度流入金額

不在CRS關注範圍的資產包括個人房產、現金資產以及直接持有的遊艇、跑車、古董字畫、珠寶等非金融資產等。所以,CRS的執法一線是在包括存款機構、託管機構、投資機構和特定保險機構在內的金融機構。如果您持有的資產跟這些金融機構沒有任何關聯,那麼通常是不用擔心受到CRS影響的。

但是,影響是依舊存在的。由於CRS的信息自動交換,在澳華人再也無法向以往一樣在國內擁有存款理財產品等產品卻不向ATO申報這些資產了。

比如小李是中國人,在澳洲工作了十年,在名下有在澳洲聯邦銀行的存款30萬澳元,同時還在中國銀行擁有存款200萬人民幣。

由於CRS的信息自動交換,對澳洲聯邦銀行來說,小李雖是中國人,但從稅法的角度講他卻是澳洲稅務居民。CRS下金融機構只需要申報外國稅收居民的賬戶信息,所以聯邦銀行不需要將小李的信息通過澳洲政府傳遞給中國政府的。

但對中國銀行來說,通過盡職調查,發現小李雖是中國人,卻在澳洲定居工作,並聲明為澳洲稅務居民。此時中國銀行應當按照中國政府的CRS法規將小李的個人基本信息和200萬人民幣存款,以及相關利息收入等信息通過中國政府傳遞給澳洲政府。如此,ATO便掌握了您的海外信息、存款、利息等。並在每年報稅時將您的海外收入計算在內。

那房產會不會被鎖定?這想必是很多人非常關心的內容。個人名下的房產並不在CRS的信息交換範圍之內,但如果您的房產是個人通過公司或信託所持有的話,就得看情況了。

大家都直到,澳洲的很多房產是由公司或信託等實體來持有。與個人持有的情況不同,因為公司或信託屬於CRS下「實體」的概念,也就是說需要看該公司或信託是否屬於實體分類中的金融機構類別來判斷。如果是金融機構,則需要完成賬戶識別和信息報送。但是對於直接持有房產的公司或者信託,在CRS下通常是無法金融機構的概念的,畢竟房產不屬於金融資產的類別,因此該公司或信託無需識別其背後的個人。

輕輕鬆鬆聯繫我們:

Eastwood Office:Suite 408/160 Rowe Street, Eastwood, NSW, 2122

電話:(02)9874 8996

City Office:Suite 203/309 Pitt Street, Sydney, NSW, 2000

電話:(02)9212 3255

郵箱:xy@vltax.com.au