(澳洲生活网)全球税务账户申报标准法案(简称CSR)已于2017年1月1日起正式生效。

受美国政府《海外账户税收合规法案》(FATCA)的启发,2014年7月经济合作与发展组织(OECD)和G20组织发布了《金融账户涉税信息自动交换标准》和多边管辖权协议(MCAA),旨在维护诚信的税收体制。这个系统也称为共同报告标准(CRS)。

2017年1月1日,中国境内金融机构正式开始识别在本机构开立的非居民个人和企业账户,将账户相关信息收集并送报至国家税务总局,由国家税务总局定期与其它国家(或地区)税务主管当局相互交换信息。而加入信息交换系统的国家与地区也会将涉及中国税收居民的海外金融信息同中国进行交换。

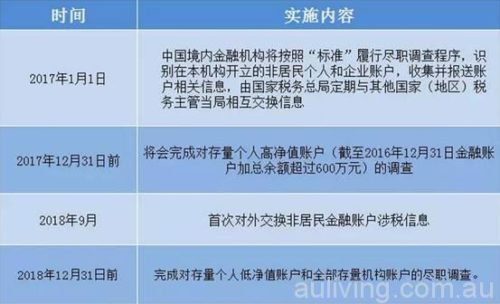

信息交换的对应顺序为:2017年1月1日对新开立的个人和机构账户开展尽职调查;2017年12月31日前,完成对存量个人高净值账户的尽职调查。在这里,高净值账户的定义是个人金融账户加总余额超过600万元;2018年9月,中国将与世界上包括澳洲在内的100个国家或地区的政府进行共同申报准则下的金融账户涉税信息的第一次自动交换;2018年12月31日,完成对存量个人低净值账户和全部存量机构账户的尽职调查。

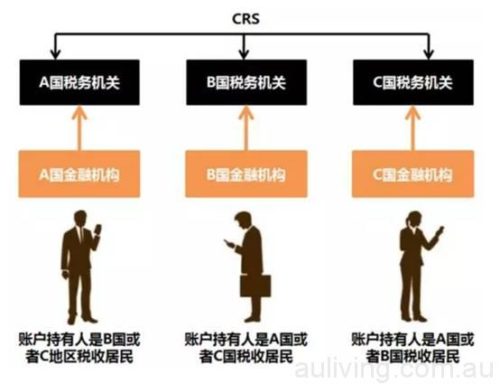

那如何交换呢?

首先由一国或地区的金融机构通过尽职调查程序调查识别另一国或地区税收居民个人或企业在该机构开立的账户,按年向金融机构所在国或地区的主管部门上报账户的名称、纳税人识别号、地址、账号、余额、利息、股息以及出售金融资产的收入等信息,再由该国或地区税务主管当局与账户持有人的居民国税务主管当局开展信息交换,最终实现各种或各地区对跨境税源的有效监管。

上面提到了“自动交换”,也就是说,各国账户信息将“自动交换”。这是什么意思呢?其实在CRS之前,中国也同超过100个国家与地区签署了双边税收协定,但这些协定主要是为了避免双重征税,而且成本高、效率低、效果差。伴随着互联网科技革命带来的信息化,借助于金融账户信息的大数据对跨境跨境交易行为进行信息采集已经变为可能。根据AEOI的标准,CRS将是自动的、无需提供理由的信息交换,即签署国家与地区之间通过信息平台自动向相关方提供金融账户交易信息。

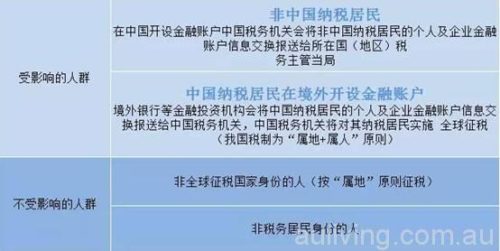

如此一来,我们这些海外人士必定会受到或多或少的影响。CRS的目的是要将本国非税务居民的信息交换给其对应国家。税收居民并不同于移民上的永居或公民。即便您不是澳洲公民,也没有PR,也并不意味着您不是澳洲税务居民。同理,即使您是中华人民共和国的公民,也不一定意味着您是中国的税收居民。对于中澳税务居民的概念,两国各有不同,详细判定起来非常复杂。

根据《中华人民共和国个人所得税法》,中国个人税收居民分两类情况:一类是在中国境内有住所的中国国民和额外桥国民属于中国税收居民,但具有中国国籍,却并未在大陆定居,而是侨居海外的华侨和居住在香港、澳门、台湾的同胞除外;二是在中国境内居住,且在一个纳税年度内一次离境不超过30天,或多次离境累积不超过90天的外国人、海外华侨和香港、澳门、台湾同胞也属于中国税收居民。

而澳洲税务局对澳洲税务居民的主要定义有四条:

1. 税务居民主要是指居住在澳洲的人,

2. 此人在澳洲有住宅,并且他/她不是常住或者永久居住在澳洲以外的地方。比如,一个人去其他国家旅游,甚至延长了假期,除非这个人在澳洲以外的国家有个永久的住所并且旅游停留的时间超过了在澳洲停留的时间,否则这个人始终被认为是澳洲税务居民。

3. 一个在澳洲居住的人如果居住超过半年(183天),这个人就被认为是澳洲税务居民, 除非税务专员认为以下情况导致他/她被认为是非澳洲税务居民:

·此人在澳洲以外的国家有常住住所(这里强调的是“常住”而非永久的住所)

·他/她没有在澳洲长期逗留的意图

·183天的界限通常是检验那些进入澳洲的外籍人员,通常也会测试一些来澳探亲度假者或短期旅行者。超过(183天)半年的人,比如留学生,就被认为是澳洲税务居民。

4.澳洲公共部门养老金计划的会员,或者符合资格的雇员,无论他们居住在哪里,这些人都被认为是澳洲税务居民。这个测试适用于在海外工作的澳洲联邦政府员工(无论他们在何地就业)。

如不符合以上四种情况,则为非澳洲税务居民。

根据两国对税务居民的定义,可以看出,您要么是中国的税收居民,要么就是澳洲税务居民,两者皆非的情况并不太常见。所以CRS进入运行阶段,也就意味着我们再也不会像以前一样,在国内拥有大量存款却无法让ATO掌握。

CRS之下被交换信息的账户种类包括:

- 存款账户

- 托管账户

- 现金值保险合约

- 年金合约

- 持有金融机构的股权或债券权益

CRS下被交换信息主要包括:

- 账户的基本信息,如账户拥有人姓名、出生日期、税收居住地

- 账户余额

- 账户收入

- 账户的年度流入金额

不在CRS关注范围的资产包括个人房产、现金资产以及直接持有的游艇、跑车、古董字画、珠宝等非金融资产等。所以,CRS的执法一线是在包括存款机构、托管机构、投资机构和特定保险机构在内的金融机构。如果您持有的资产跟这些金融机构没有任何关联,那么通常是不用担心受到CRS影响的。

但是,影响是依旧存在的。由于CRS的信息自动交换,在澳华人再也无法向以往一样在国内拥有存款理财产品等产品却不向ATO申报这些资产了。

比如小李是中国人,在澳洲工作了十年,在名下有在澳洲联邦银行的存款30万澳元,同时还在中国银行拥有存款200万人民币。

由于CRS的信息自动交换,对澳洲联邦银行来说,小李虽是中国人,但从税法的角度讲他却是澳洲税务居民。CRS下金融机构只需要申报外国税收居民的账户信息,所以联邦银行不需要将小李的信息通过澳洲政府传递给中国政府的。

但对中国银行来说,通过尽职调查,发现小李虽是中国人,却在澳洲定居工作,并声明为澳洲税务居民。此时中国银行应当按照中国政府的CRS法规将小李的个人基本信息和200万人民币存款,以及相关利息收入等信息通过中国政府传递给澳洲政府。如此,ATO便掌握了您的海外信息、存款、利息等。并在每年报税时将您的海外收入计算在内。

那房产会不会被锁定?这想必是很多人非常关心的内容。个人名下的房产并不在CRS的信息交换范围之内,但如果您的房产是个人通过公司或信托所持有的话,就得看情况了。

大家都直到,澳洲的很多房产是由公司或信托等实体来持有。与个人持有的情况不同,因为公司或信托属于CRS下“实体”的概念,也就是说需要看该公司或信托是否属于实体分类中的金融机构类别来判断。如果是金融机构,则需要完成账户识别和信息报送。但是对于直接持有房产的公司或者信托,在CRS下通常是无法金融机构的概念的,毕竟房产不属于金融资产的类别,因此该公司或信托无需识别其背后的个人。

轻轻松松联系我们:

Eastwood Office:Suite 408/160 Rowe Street, Eastwood, NSW, 2122

电话:(02)9874 8996

City Office:Suite 203/309 Pitt Street, Sydney, NSW, 2000

电话:(02)9212 3255

邮箱:xy@vltax.com.au